おはようございます☆

もりっこ。です。

確定申告シーズンですね。

私はあまり個人相手の税務業務には積極的ではないのですが、それでも気づけばそれなりに確定申告業務行っています。

他の同業者よりは圧倒的に少ないけどね。

作業してて思うこと。

やはり、昨年の税制改正にあった所得税と住民税の配当課税の統一は痛い…。

老後の高配当株投資における当初の思惑(もりっこ。談)

現在の配当課税。

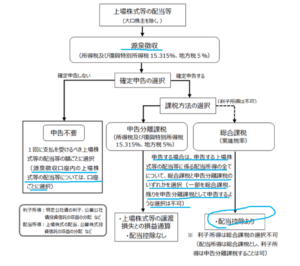

現在、上場株式の配当に関しては以下の納税方法が選択できます。

・給与や不動産、事業所得といった総合所得と合算して累進課税。

・これのみ配当控除適用可。

②申告分離課税

・給与や不動産、事業所得といった総合所得とは合算せずに税額計算。

・税率は20.315パーセント(所得税および復興特別所得税15.315%、地方税5%)。

・配当控除は利用不可。

・上場株式の譲渡損との相殺可能。

(「源泉徴収なし口座」「一般口座」、或は複数口座間。また、特定口座源泉徴収有口座内の場合は自動的に相殺されている)

・配当受領時の源泉徴収(税率は②と同じ)のみで課税を終了させる。

・確定申告不要(医療費等で確定申告する際も、配当関係は申告書に記載しなくて良い)。

・楽チン(笑)

一般的な個人投資家に関係する上場株式等の配当等

(大口株主等が支払いを受ける上場株式等や

非上場株式の配当を除く)の前提です。

以下のフローチャートだとわかりやすいかな。

(出典:国税庁HP 上場株式等の配当等に係る申告分離課税制度)

留意点は下線参照。

(特に老後に)狙ってたこと。

所得税では上記の①や②を選択して配当控除や損失との相殺を利用しつつ、

一方住民税は③で当初の源泉税で終わらせることができるってことやな。

そうそう。狙ってたのはそれでした。

・所得税の配当収入の申告では、上記①の総合所得で配当控除利用して還付を受ける。

・住民税の配当収入の申告では、上記③で、配当受領時の源泉税のみで終わらせる。

ポイントは、、、

・住民税にも配当控除はあるが、所得税では配当所得の10%控除に対し住民税では2.8%控除に過ぎない。

・住民税を③とすることで国民健康保険料の計算からも除外できる。

(住民税で②を選択する場合でも住民税自体は源泉税額から増加しないものの、国保計算や扶養計算等には反映される。住民税で①を選択すれば当然反映される。)

住民税は勿論、国民健康保険計算の有利不利選択が可能ってところが大きい。

ただ残念なことに、令和4年税制改正において、

所得税の課税方法と一致させないといけなくなってしまいました…。

あらま…。

令和4年税制改正

所得税と住民税の課税方法は同じにしてね。

・令和6年度分の住民税から。

残念でした~。

尚、今回ブログは配当にフォーカスしていますが、

上場株式の譲渡損益の申告 ”②申告分離or③確定申告しない”

の選択も所得税と住民税で統一が求められます。

令和4年分の配当までは別でも良い。

この改正は「令和6年度分の住民税から」なので、令和5年の配当収入の申告の際から改正になります。

住民税は前年の所得で翌年度の税額が決まります。

つまり選択が可能なのは今回の確定申告まで!

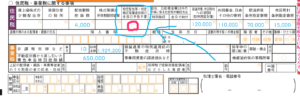

尚、今回の申告で「住民税は③申告しない」を選択する場合は、申告書の以下に〇を。

高配当株投資を続ける上では非常に残念な改正でしたと改めて感じます。

マイナンバーの普及・利用でそのうち国保計算でも

補足される日が来るかなとは感じていましたが、

思いのほか早期に制度変更になってしまいました…。

アッチョンブリケやな。

コメント