自己資本比率を検討する際に確認した方が良い点として合わせて負債内容を勘定科目レベルで確認することをお勧めします。

これは、ある程度会計知識がありいろんなビジネスを見ている方でないと少し難しいかもしれませんが、逆に会計知識のある方はやらないと損です。

全国保証の自己資本比率

例えば、以前紹介した全国保証を取り上げます。

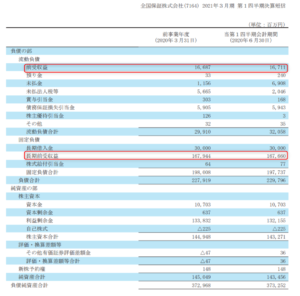

以下は貸借対照表の負債の部になります。

(引用 全国保証 2021年3月期第1四半期決算短信より)

全国保証のこの時点での自己資本比率は、

約38%で、

まあまあといった所でしょうか。

有利子負債に着目

まず基本的な所ですが、負債の中の有利子負債(借入金や社債)が少ないとより安全性が高いといえます。

全国保証は、負債2,297億円のうち有利子負債の長期借入金は300億円なのでかなり少ないといえます。

キャッシュアウトの伴わない負債に着目

これが今回書きたかった点です。

上記のスキャンの赤枠部分ですが、前受収益と長期前受収益が負債の中で大きな割合を占めています。

私自身はこの前受収益の内容を確認したわけではないので、ここから先は私の想像になりますが(この点留意ください)、全国保証のビジネスと合わせて考えると、恐らくこの前受収益というのは、住宅ローン契約時の保証料一括受取分ではなかと想像しています。

住宅ローン契約時の保証料は、毎月の利息に上乗せして支払う方法もありますが、一般的にはローンの返済期間分の保証料を一括して支払っておくケースが多いと思います。

そして、全国保証は一括で受け取った保証料を前受収益(1年以上先の期間分の保証料は長期前受収益)に計上して、期間経過とともに”前受収益→売上”に科目を振替えていると想像しています。

ここに全国保証のビジネスの優位性があるのですが、

②順調にローン返済が進む限り、或は繰り上げ返済されない限りキャッシュアウトは生じない。

先にキャッシュインするというのは、全返済期間分の保証料が一括して前入金されます。

なんと資金繰り的に優位な事か。

また、住宅ローンが焦げ付いた場合は、金融機関に代位返済するということでキャッシュアウトが生じますし、住宅ローンを繰上返済された場合はなくなった返済期間分の保証料相当額をローン契約者に返金する必要があります。

とはいえ、他の負債(買掛金、未払金、未払法人税等、借入金、社債等)と比べると、その大部分は将来にわたってキャッシュアウトする可能性は低いです。

当初のスケジュール通りに住宅ローン返済されている限りは、毎月前受収益が減少して売上に表示が振替られるだけです。

以上のことを考えると、表面的な自己資本比率約38%の見え方が変わってきますよね。

上記の前受収益と長期前受収益の合計:1,843億円あります。

これを全額除いて自己資本比率を計算するというのは乱暴かもしれませんが、少なくともこのような負債がなく自己資本比率同程度の会社と比較すると安全性の優位性はありあそうです。

もう一つ見えること

ここまでが自己資本比率を見る上での話ですが、

全国保証の前受収益にフォーカスするともう一つ重要な点が見えてきます。

それは、前受収益が保証料の一括入金であるならば、前受収益の増減を通して契約状況を類推できるかもしれないという点です。

勿論、決算補足資料等で新規契約数や代位返済状況は開示されています。

基本的にはそれらで確認できるのですが実際の決算書と並べるとより実感が湧きます。

例えば、

長期前受収益にフォーカスすると、

少し直近で伸び幅が減少したように

思えます。

- 2018年3月末:1,455億円

- 2018年3月末:1,565億円

- 2019年3月末:1,637億円

- 2020年3月末:1,679億円

- 2020年6月末:1,676億円

勿論、これが意味するのは、新規契約の伸びが減っているのか(数なのか1契約辺りの保証料額なのかという観点も)、代位返済や繰上げ返済が増えているのか、この分析は時間かけないと或はそもそも外部からは難しいかもしれません。

ただ、ちょっと2、3年前の状況とは変わってきたのかな、ということは感じることができると思います。

このような見方も重要かと思います。

コメント