インフラファンドについての第2回。

誤解されている場合もありそうな利益超過分配金について。

利益超過分配金とは

利益超過分配金とは。

利益超過分配金とは当期利益を超えて出す分配金のことです。

会社型投資信託(投資法人)における資本の払戻しに相当する分配金のことで、元々は物流施設に投資するREITが利益以外を原資として払う分配金の一部として採用し始めたようです(減価償却費は不動産の修繕や改修費用の原資になるという考えがありますが、倉庫等物流施設はオフィス物件に比べて修繕費用が少なくて済む為、利益超過分配金の支払いが可能になっています)。

減価償却費の60%が上限です。

資本の払戻に相当するのであればタコ足じゃないかという声が

聞こえてきそうですね。

利益の分配ではないので資本の分配という位置づけにならざるを

得ないところでしょうか。

もう少し見ていきましょう。

利益超過分配金が認められている理由。

以下の考え方になります。

②現在のインフラファンドの保有固定資産においては、土地の割合が低くほとんどが発電設備となっており、減価償却期間も約20年と短期なため、減価償却費の計上が多額になる。

③実際の修繕費は、設備の特性上計上している減価償却費と比較すると少額で済む(この辺りは物流REITと同様)。

要は、減価償却費計上しすぎっ!

という傾向があるのね。

実際に減価償却費の何割を分配に出すかは

各ファンドによって違いますが、

概ね30%程度のファンドが多いようです。

この辺りは個々のファンドの開示資料にも記載があります。

インフラファンドの利益超過分配金がタコ足とは違うと思う

一般的な(?)タコ足分配。

恐らくタコ足分配というと、(毎月分配型)投資信託の分配金や企業の資本剰余金を原資とする配当をイメージすることが一般的かなと思います。

(毎月分配型)投資信託の分配金の場合、ファンドが投資している投資先の評価額や売却損益の状況が思わしくなく、ファンド評価額が増えていないのに(増えている以上に)分配金が出ているケースです。

例えば、、、

・基準価格10,000円時に投資、その後基準価格10,500円で、800円分配した場合の300円部分。

これはまさにタコ足。

また、企業の資本剰余金を原資とする配当の場合。

一般的なのは出資時の資本金(や資本準備金)を減資して資本剰余金に計上し、その資本剰余金を配当するようなケース。

元々は、出資時の資本金や資本準備金が原資であり

(経営活動で稼いだ原資ではないので)、

タコ足配当と言われても仕方ないですね。

インフラファンドの利益超過分配金がタコ足でない理由。

①減価償却費多すぎ。

上で記載したように設備の実際の使用可能年数やそれまでの修繕費と比べて減価償却費が多額になるため、会計としては当たり前に正しい費用計上で正しい決算であるものの、減価償却費に本来期待される役割である内部金融効果(キャッシュが出て行かない費用を計上し、税金や配当を圧縮し今後の修繕費や設備投資の原資とする)は、実態に比べ過大になっている点が挙げられます。

②利益を原資としていないが正真正銘稼ぎからの分配。

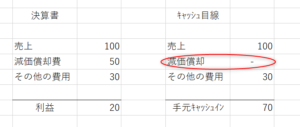

ここは少し数字を使って解説します(前提として細かな未収未払は省略)。

上図を見てわかる通り、確かに決算書の利益は20なので本来の分配はこの範囲で行うことになりますが、この事業年度でキャッシュは70と利益20より50も多く増えています。

そしてこの50を原資(60%が上限)として

利益超過分配を行うことになりますね。

ここがタコ足ではない最大の理由かと

個人的には思います。

先に例で出した基準価格の上昇以上に分配を出す投資信託や過去の出資資金から配当を出す場合と違って、

超過利益分配金は当期の稼ぎというか創出したキャッシュ(キャッシュイン)の中から分配しています。

これはタコ足と言わんやろ。

③でも、留意点あり。

とはいえ、キャッシュは設備の修繕や新規設備購入或は分配や借入金返済で使用されます。

利益超過分配を行うことでキャッシュが枯渇するようだと大問題です。

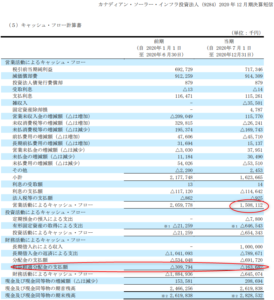

その確認としてはキャッシュ・フロー計算書を

確認してみると良いと思います。

下記はカナディアン・ソーラー・インフラ投資法人の2020年12月期のキャッシュ・フロー計算書です。

(参照 カナディアン・ソーラー・インフラ投資法人(9284)2020 年 12 月期決算短信より )

利益超過分配金を1.6億円支払っていますが

キャッシュの状況はどうでしょうか。

営業CFは+15億円であり、充分に投資CFや利益超過分配を含めた財務CFを賄えている状況がわかると思います。

このような状況であれば、

利益超過分配金は特段問題ないと思います。

まとめ

・利益超過分配金は利益からではないが実質は当期のキャッシュインという実入りからの分配。

・利益超過分配金は利益(剰余金)からの分配でない以上、会計(税務)的には資本の払戻としての取扱にならざるを得ないが、経済実態としては元本の取崩しとは違う。

インフラファンドへの投資には他にも留意しておく

(知っておくべき)事項もあるので、次の投稿かどうかは

わかりませんが、近いうちにその辺りをup予定です。

コメント

いや、タコ足分配だと思う。

保有発電所が耐用年数を迎えた時、新しい発電所を取得できるキャッシュを残しておかないといけないのだから。

当期のキャッシュフローの範囲内なら良いわけではない。

コメントありがとうございます。

ここは皆さん評価が分かれる部分ですね。私も、新しい発電所取得費用或は必要な修繕や資本的支出の備えは残す必要があると思っています。この部分はインフラファンド特有の問題(20年後どうなるの?)とも合わさって複雑な感がありますが、インフラファンドでなくても普通の法人であっても、成長(或いは持続)するための投資に資金を残す必要がある点は同じと考えています。

コメント頂いた通りに当期のキャシュフローの範囲かどうかに関わらず、また、利益超過分配を利用しているかどうかに関わらず(その他にも資金調達有無等も含め)、最終的には必要資金を確保しているか否か(我々一般の投資家にとって、この話をより見えにくくしている点は、「20年後の設備の残存価値がどの程度か」「どの程度の修繕費用がかかるのか」といった点がわかりにくい、まだ実績が見えないということがあると思います)。

従って、個人的には、利益超過分配という制度自体の問題ではなく、その利用程度も含めた全社的な資金面というか経営判断の良し悪しの問題だと思っています。

「当初資金の食いつぶしではない=タコ足ではない」という点にフォーカスしすぎて上手く説明できていないかもしれませんが、個人的には上記のように考えています。

とても分かりやすい説明をしていただき、ありがとうございます。

インフラファンドの利益超過金が、毎月分配の「ぼったくり投信」のたこ足配当と同じに扱われるのは問題だと思っています。

コメントありがとうございます!

私もそう思っています。その期に実際に収穫したCF内での分配ですし。

1点気にするとしたら、将来的な施設投資・修繕の際「あ、想定よりお金足りねぇ」にならないと良いなぁという点ですかね。

あと税制がぼったくり投信の原本分配と同じような取り扱いになるので、表面上はよりたこ足配当に見られがちですよね。