おはようございます☆

もりっこ。です。

高配当株 積水ハウス。

珍しい1月決算ということも相まって人気の高配当株です。

2024年1月期の3Q決算発表見てみました。表面的には減益決算でしたがそんなに悪くない状況と感じました。

2023年12月11日現在の株価3,050円、

配当利回りは3.87%。

高配当株 積水ハウス 2024年1月期3Q

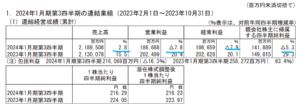

経営成績。

(出典:2024年1月期第3四半期決算短信)

営業利益:1,866億円 (同 △7.8%)

経常利益:1,866億円 (同 △7.9%)

親会社株主に属する四半期純利益:1,418億円 (同 △5.3%)

営業利益率は

前期の9.5%から8.5%に減少。

・売上は過去最高で通期計画進捗率71%。

・前期比減益の要因は引き続き国際事業の減速。

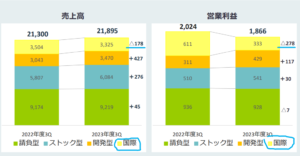

(出典:決算説明資料) ※ 単位:億円

たしかに

国際事業の減速の影響が大きい。

他のセグメントは健闘しています。

積水ハウスの場合ストック事業が全体の約3割(売上:約27.7%、営業利益:約28.9%)程度占めているのも事業の安定性の見地から強みともいえそうです。

とはいえ、

賃貸住宅管理は確かにストック的ですが、

ストック事業の約2~3割はリフォーム事業。

純粋にストックかどうかはちょっと微妙かも。

また、減収減益の国際事業も受注や受注残は増加しています。

詳細は後ほど。

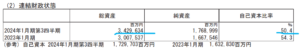

財政状態。

(出典:2024年1月期第3四半期決算短信)

2Qに引き続き総資産の増加が目立ちますが、販売用不動産(在庫)の増加が要因。

(出典:決算説明資料)

前期末から3,181億円ほど在庫(販売用不動産)が増加。

特に減収減益だった国際事業の在庫が大きく増加しており、ここからも受注や仕掛案件は多く抱えていることがわかります。

自己資本比率は若干低下だけど

業種を考えると高水準。

尚、社債・借入金も2,981億円程度

増加しています。

有利子負債の増加は、

運転資本(仕掛中案件の支払充当)

要因が大きいかと推察。

CFの状況。

四半期短信にCF計算書はありませんが、決算概要資料に以下の記載があります。

(出典:決算説明資料)

在庫の増加が営業CF▲の要因。

本来営業CFの▲は嫌だけど…。

中国の不動産会社のように

売れない在庫が積み上がって

いるわけではなく、

建設中の在庫が積み上がっているので

あまり心配は不要かと。

業種的にも営業CF▲は

ある程度仕方ないのかな…。

また、為替の円安効果で在庫数値が大きくなっている部分も前期末比で約1,257億円あるようです。

業種的にはありえる営業CF▲ですが、

投資要件として安定的な営業CF黒字要件を

機械的にを設けている場合は、ちょい苦しい。

①過去最高の売上高だが、減益決算。

②要因は国際事業の減速。

③財務安全性は変わらず業種を考えると高目(在庫と有利子負債の増加なので多少気にはなる)。

④引き続き3Qも営業CF▲…。

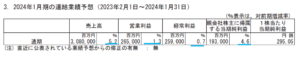

来期業績予想

業績予想。

(出典:2024年1月期第3四半期決算短信)

営業利益:2,650億円 (同 +1.3%)

経常利益:2,590億円 (同 +0.7%)

親会社株主に属する当期純利益:1,930億円 (同 +4.6%)

通期過去最高益目指してます!

売上の進捗は約71%やな。

各利益の3Q進捗率は約70~73%程度。

75%割ってますがそこまで悪くもない。

過去の4Q進捗率見ても充分到達可能ですし、

在庫の増加状況を見ると恐らく少なくとも

近い水準には到達しそう。

配当予想。

年間118円(2023年1月期から8円増配)。

コチラも変更なし。

積水ハウス 気になるトコロ

国際事業(特に米国)。

(出典:決算説明資料)

②どの国も減益だが米国減益額が大きい。

③但し、米国戸建事業の売上は増加。

今回も決算資料見る限りその減益要因に関する要因記述はなかったように思います(見落としてたらごめんなさい)が、

売上総利益率が前期:約27.1%から約22.9%へ大きく下落しています。

資材や人件費の高騰

(あとは販促費)が

大きな要因と思います。

一方で、次項に譲りますが受注・受注残とも好調です!

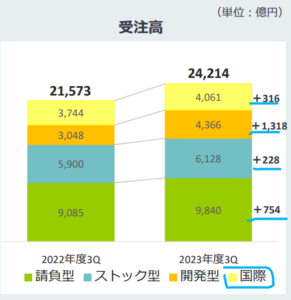

受注動向・受注残。

全社的な受注動向です。

前年同期との受注比較

(出典:決算説明資料)

受注好調やん。

金利上昇の影響を受けて、

もう少し受注が軟調なのかと思いきや

好調です!

同受注残高

(出典:2024年1月期第3四半期決算短信)

3Qまで減速傾向の国際事業も含め

全体的に受注残も豊富で安心できそう。

あとはどれだけ1月末までに完成引渡できるかが

通期予想の達成にかかってますね。

手計算ですが、通期予想の売上は上記受注残の

約半分の完成引渡が必要です。

まとめ

・前期と比べると米国事業含む国際事業が大きく減速。

・自己資本比率は業種にしては引き続き高目。

・在庫は大幅に増加(背景に受注増、また有利子負債も増加)、4Q以降の売上に寄与するものと想定される。

・2024年1月期予想は増収増益・増配見込で3Q時点では変更なし、3Q進捗率も悪くはない。

・受注状況・受注残高は高水準で、過去最高益へ向けて射程内か。

受注残や在庫状況見ても、

特に売上高は心配なさそうな勢い。

あとは原価率上昇の影響がどの程度か、

今後も上昇が続くのかが懸念事項かな~。

なんとか通期予想(過去最高益)

達成・超過して欲しいですね。

積水ハウス2024年1月期3Q決算でした。

コメント