高配当株投資の対象になり得る3763プロシップの基本的な数値等を先日upしました。

正直いうと現時点での配当利回り(2020年12月17日時点:約2.4%)だと、高配当株投資の利回りとしては少々不足しています。

相場の暴落時には3.5%くらいの配当利回りで

購入するチャンスが訪れることもありますので

気にしておきたい銘柄です。

今回はそのプロシップのビジネス上の優位性について、まさにその分野付近で仕事をしていたので個人的に感じるところを少々。

プロシップのビジネスの特異性・優位性

固定資産管理にフォーカス。

販売管理や購買管理ソフト等も提供していますが、基本的に固定資産管理にフォーカスしています。

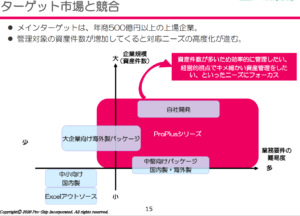

ターゲット市場は以下の通り。

(出典:2021年3月期第2四半期決算説明会資料より)

固定資産管理というと償却資産台帳やリース台帳が想像しやすいと思います。

個人事業者や中小零細企業だと、物件数もそんなに多くなく

上図のとおりエクセルから数万円で購入できる会計ソフト

(弥生とか)に付属している固定資産メニューで充分管理が可能です。

一方大規模法人になるとそのようなソフトでは対応できず(当然物件数も100や200のレベルには留まりませんし国外に資産が存在することもあります)、より膨大で複雑な管理・処理ができるソフトの導入や場合によっては自社開発が必要になるケースも出てきます。

また、大規模法人の固定資産管理の特徴として、

各資産の同じ項目について複数の数値を保有・管理する必要があります。

上場企業レベルの経理や決算に携わってないとわかりずらい部分なのですが、具体的には下記のような感じです。

-

会計での取得価額や償却計算の方法・償却年数と、税務申告上のそれらが異なるケースがあり、個々の資産ごとにそれらのデータを保有しておく必要がある。

-

減損会計の導入以降、上記会計・税務の乖離は大きくなっている。

-

グローバル企業になれば、日本国内の会計・税務のルールのみでなく現地資産については現地の税制に準拠した計算も必要。

-

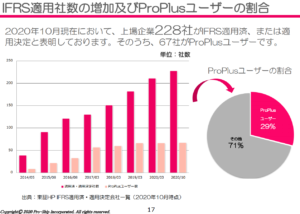

IFRS(国際会計基準)や米国会計基準に則った決算書を作成する企業にとっては、それらの固定資産、償却計算に即した管理も必要になる可能性がある。

従って、資産の状況によっては1つの資産であっても複数の制度に沿った金額や償却計算を同時に保有し続けるといった必要が出てきます。

しかもそれらの改正も結構頻繁にあるので、それに合わせたバージョンアップも適時に必要になります。

ちなみにプロシップのソフトは24か国の税制にも対応しているようです。

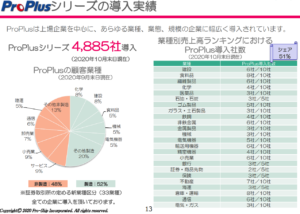

これらの煩雑な固定資産管理を処理できるソフトを開発・販売することで、必然的に以下のように大規模法人の中でシェアを伸ばしています。

必然と書きました。

業務内容聞いたら必然です。

(出典:2021年3月期第2四半期決算説明会資料より)

乗り換えコストという優位な堀が。

このような機能を会計パッケージに付属している固定資産管理メニューでは当然対応できませんし、ERP全体を開発しているベンダーからすると、ここまで固定資産管理に資源を注力してプロシップのソフトに対抗できるようなソフトを開発することは難しいのが現状のようです。

そもそも会計パッケージ販売のターゲットの大多数を占める

中小法人には必要のない機能なので。

仮に性能的に対抗できるソフトがあっても、乗り換えコスト(費用もそうですが、時間も)を考えるとなかなか他社への乗り換えは難しいと思います。

企業活動全体からするとニッチな分野とも言えますが、その分野でリーディングカンパニーと言ってよいのではないでしょうか。

更に優位性をもう1つ。

もう気づいた方もいるでしょう。

プロシップの顧客の特徴としては、大規模法人です。

一般的にはお金持っています(笑)。

例えば、我々一般個人や中小零細法人を相手にしている

ビジネスとは違い、それなりに払える相手と

取引しているのは大きいですね。

中小法人や零細法人にはプロシップの提供するソフトは完全にスペックオーバーであり、プロシップも企業数だけで言うと圧倒的な市場規模がありそうな中小法人はターゲット外としています。

尚、後述しますが導入企業自体は伸び悩んでいる感もあります。

その理由は不明ですが、プロシップの場合はソフト販売後も保守契約によりストックビジネスとして収益化を継続しています。

チャリンチャリン♪

気になる点がないわけでもない。

新規導入企業数は伸び悩み?

上図のとおり、IFRS(国際会計基準)導入の上場企業は増えていますが、プロシップのソフトを採用している企業の伸びは若干鈍化しているように見えます。

個人的に邪推すると以下ぐらいしか想像できませんが…。

・IFRS採用の上場企業でもその業種や企業状況によってはそこまで固定資産数が多くなく、プロシップのソフトの機能がオーバースペックな企業も当然ありそう。

・既に自社開発等したソフトで管理しており、逆にプロシップソフトへの乗り換えコストがあるかも(経営的に優先度が高くない?)

いや、こういうのホント乗り換えするの手間なんですよ…。

この辺りは継続してウォッチしていこうと思っています。

以上が私個人の経験からも”この会社は!!”と思えた理由です。

例えば、東証1部のグローバル企業にも半常駐して決算作業や短信・有報作成したり監査法人対応もしていましたが、プロシップの製品は使っていたのかどうか…??

地方に移住して上場企業(かつ大規模)と触れる機会もなくなったので、もはやプロシップのソフトを触ることはないかもしれませんが、それでもその優位性は理解できるような銘柄です。

こんな賞も取ってました。

これは検索に偶然ひっかかったんですがポーター賞というのを2017年に受賞しています。

この賞の権威等は全くよく知りませんが、会社紹介レポートはプロシップのことをより詳しく知れる良い資料と思います。

受賞会社見ると、

東京在住時に業務で携わった会社もチラホラ。

2017年時点の内容であることは留意頂く必要がありますが、プロシップに興味のある方はぜひ一読をお勧めします。

それでは、よい1日を!

尚、当然ですが、この銘柄への投資を推奨するものではありません。投資の判断は自己責任で。また、記載内容や数値は記事投稿時点でのものです。

コメント