友人にインフラファンドなるものについて聞かれたのですが、私もそんなに詳しくなかったので少々調べてみました。

株ではないので高配当株投資とは言えませんが、今の所投資対象としては魅力的であるという考えに至っています。

今回から2~3回に分けて

インフラファンドの概要や

投資対象としての魅力

或はリスク要因について

まとめていきたいと思います。

インフラファンドとは

公的インフラに対する民間資金の活用促進目的や投資家から見た公的インフラに対する投資ニーズ等があり、2015年4月に市場が創設され2016年6月より新規上場がスタートしました。

上場株式やREITと同様、証券会社で売買できます。

また、

インフラファンドの対象となるインフラとは、

具体的には空港や下水道、港湾施設や

石油パイプライン、再生可能エネルギー等

発電設備等を指します。

現在上場しているインフラファンドは以下の通りですが、いずれも再生可能エネルギー発電設備等(特に太陽光)を主な投資対象とする銘柄となっています。

(参照 日本取引所グループ インフラファンド 銘柄一覧 より)

上記はこのブログを当初書いた

2021年4月時点ですが、

その後TOBにより銘柄数は減少しており、

2023年6月現在以下の5銘柄となっています。

(参照 日本取引所グループ インフラファンド 銘柄一覧 より)

減ったなー。

インフラファンドの特徴

価格の安定性。

2020年3月のコロナショック時のTOPIX、東証REIT指数、インフラファンドの下落率は下記の通りでした。

- TOPIX:△28%程度

- 東証REIT指数:△46%程度

- インフラファンド:最も下落した銘柄△20%程度(指数は2020年4月から算出・公表開始)

この要因は、現在上場しているインフラファンドが全て主な投資先を太陽光発電設備としており、景気変動の影響を受けにくいことが挙げられます。

REITはホテルや商業施設、オフィス投資へのダメージ或は懸念が大きかったため価格変動が大きかったものと思われます。

コロナだろうが金融危機だろうが、

お日様出てれば問題なし!

って感じかも。

しかも固定価格買取制度があり、発電した電力は固定価格で電力会社に買い取ってもらえるので収益が安定しています。

この固定価格買取制度に関しての

留意点(毎年価格が下がる等)は

次回以降で。

グロース株のように業績が上振れ、高成長することもありませんが、次項の高配当を目的として投資するには非常に安定的な投資先となっていることがよく分ります。

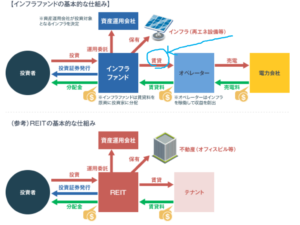

尚補足ですが、

インフラファンド自体が直接発電設備を運用して

売電収入を得ているわけではなく、

運用事業者(オペレーター)へ発電設備を賃貸し、

その賃料(オペレーターが得る売電収入を

原資として設定)が収益となっています。

(参照 東京証券取引所 Jリートview より抜粋)

設備を賃貸しているのは、賃貸しないと税制メリットが受けられない点にあります。

この税制メリットは後述。

高配当(高分配)。

次に高分配(配当金ではなく分配金といいます)という特徴があります。

2021年4月19日時点で、上場インフラファンドの分配利回りは、5.3~6.3%と個別株やJ-REITと比較しても高配当高分配と言えます。

尚、

東証インフファンド指数の算出・公表は

2020年4月から始まりましたが、

その推移を見ると約20%程度

上昇していることがわかります。

(参照 株価指数ヒストリカルグラフ -東証インフラファンド指数- 日足チャート)

馴染みがまだ薄いインフラファンドですが、

その収益の安定性や高配当ということもあり、

徐々に注目されてきているのがわかります。

高配当(分配)利回りの理由

税制メリット。

J-REITと同様、分配可能利益の90%超を投資家への配当とすることで法人税の課税がありません。

通常の上場株式銘柄のように法人税を引かれた後の剰余金から配当を受けるのではないので、それだけ投資家への分配利益が多くなるというメリットがあります。

結果、利益のほとんどが

分配されます。

但し、この税制メリットは時限であり、

このことがインフラファンドへの

投資リスクというか

留意点の1つになります。

この部分は別回で解説予定。

利益超過分配金。

利益超過分配金とは当期利益を超えて分配金を出すことで減価償却費の60%が上限になります。

通常の利益からの分配と

利益超過分配金を合わせて

上記の配当利回り。

何故この利益超過分配金が認められているかというと、以下の理由になります。

ることが期待されるもの。

②現在のインフラファンドの保有固定資産においては、土地の割合が低くほとんどが発電設備となっており、減価償却期間も約20年と短期なため減価償却費の計上が多額になる。

③実際の維持修繕費は計上している減価償却費と比較すると少額で済む。

実際に減価償却費の何割を分配するかは

各ファンドによって違いますが、

概ね30%程度のファンドが多いようです。

この辺りは各々の開示資料にも

記載があります。

この利益超過分配金ですが、

”タコ足配当”という意見も聞きますが、

個人的にはそう思っていません。

個人的には分配型投信のタコ足配当などとは

全く違うものと理解しています。

この辺りを次回はもう少し説明予定。

コメント