今回は、9769 学究社。

正直教育業界にはあまり興味がなかったのですが(笑)、結構配当利回りが高いので取り上げてみます。

高配当株投資 銘柄分析 9769 学究社の概要

事業内容

一言、学習塾。

中学・高校・大学への受験指導を行う進学塾「ena」を運営を行っていますが、HPを見ると、芸術大学・美術大学、看護系・医療技術系の大学や専門学校向けの予備校もあるようです。

また、アメリカ、カナダ等に在住の邦人子女向けの学習塾も運営しています。

特に都立高校への合格実績が看板らしい。

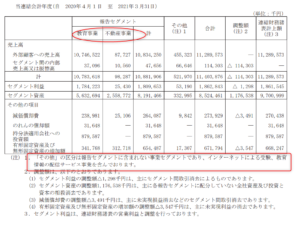

セグメントを見ると不動産賃貸やネット配信事業も行っています。

(出典:2021年3月期決算短信より)

興味ある方は、会社HPを是非。

主要数値

2021年6月16日現在 株価:1,351円、PER:12.3倍 配当利回り:4.8%

(出典:バフェット・コード)

株価の状況(クリックするとヤフー・ファイナンスへ跳びます)

収益状況

売上・利益推移

売上高は、直近2021年3月期で11,289百万円。

(出典:IRBANK)

概ね右肩上がりです。また学習塾事業でありながらコロナ禍にあっても、増収増益なのは素晴らしい!

営業利益率

16.5%(2021年3月期)

2013年以降概ね13~16%程度で推移。

収益力高い!

ROE

26.7%(2021年3月期)。これまた高い!

ちなみにROAは11.4%。

CF状況

(出典:バフエット・コード)

営業CFは過去10年間黒字ですし、安定しています。

こういう会社は安心できますね。

投資CFが大幅に△の年がありますが、主に固定資産の取得(塾物件や賃貸物件)のようです。

財務状況

自己資本比率

42.8%(2021年3月期)。

安心できる水準ですね。

現預金残高(2021年3月末日現在)

1,975百万円。総資産の約20.3%になります。

そして有利子負債残高は、2,947百万円。

配当状況

直近の配当利回り:4.8%です。2022年3月期は年間65円の配当予想となっています。2021年3月期と同額予想です。

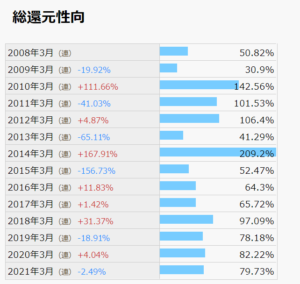

(出典:IRBANK)

配当利回りは例年高めです。配当性向も結構高め。

ちょこちょこ自社株買いも行っていて、配当と自己株買いを合わせた総還元性向は以下の通り。

株主還元には比較的積極的な会社。性向の観点からはそんなに余力はないかも。

還元性向はもう余力がないので、高配当株投資の対象としては、今後利益を計上し続けることができるかどうかの判断がポイントですね。

PER

私は高配当株でも割高な銘柄は購入しません。そう意味では、高配当割安株投資いうのが正確な表現かもしれません。さてPERですが、2022年3月期の予想PER:12.3倍。個人的には圏内です。

その他 高配当株銘柄 学究社に関する特記事項

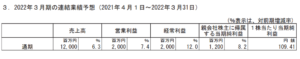

2022年3月期予想

(出典:2021年3月期 決算短信)

増収・増益予想。しかも営業利益率は16%確保。

2021年3月期決算説明資料

待ち焦がれています(笑)

この会社決算説明資料の発表はちょっと時間かかるようで、2020年3月期決算説明資料の発表は、2020年7月24日でした。リンクを貼っていますが、資料自体は丁度良い分量・デザインで読みやすく、強みなんかも書かれていて内容的にも良いかと思います。発表されたら目を通す予定です。

ちなみに、2020年3月期決算説明資料に記載されている学究社の主な強みは以下です。

- 少子化といえでも、東京近郊では人口流入により学齢人口増加中。

- 都立一貫校、都立難関校に強み

- 同業と比較して利益率高(もう少しこの理由知りたいけど。)

減損損失

ちょこちょこ減損損失が発生しています。2021年3月期だと47百万円、2020年3月期だと133百万円。2020年3月期の有価証券報告書の注記を確認すると、営業CF△の事業所、撤退決定の事業所ということなので、言い換えると不採算店舗(学習塾)かと思います。保有不動産もあるので、減損損失の推移は今後投資する場合には継続確認必要かと。

高配当株銘柄 9769 学究社 総括まとめ

意外にも(失礼!)見てみると、収益力は高く、増収増益基調(コロナにも関わらず)で、良い会社でした。株主還元も積極的ですし(逆に少々還元し過ぎなキライもありますが…。)。

懸念点としては、勿論塾の品質もありますが、東京近郊の学齢人口。中長期的には減少すると思うので、どうするか。株主への還元割合は既に高いので、今後も利益水準を維持・成長できると判断する人にとっては高配当株として投資対象かな。

尚、他にも学習塾で上場している会社もありますが、ネット事業が進んできているとはいえ、どちらかというと対面ビジネスで、正直言うと上場コストを負担してまで上場しなくても…、と思っていたのですが、認識を改める必要があるかもしれません。

確かに、(WEBも浸透していますが)特定の場所に集めて教えるビジネスといっても、幅広い資格ビジネスやスポーツ教室、ジムといった業態よりは、学習塾は単価が取りやすいのかもしれませんね。

親の狂気も飲むこむし(笑)

私自身がそのまま東京に住んでいたら、もう少しこの会社の運営している学習塾の評判が実感としてわかるのですが、地方に住んでいるとよく分りません。これで学習塾自体の評判が良ければホントに良い会社なのかなとより感じれるのですが…。

今後の個人的着眼点

- 2021年3月期決算報告資料の確認

- 中長期的には、東京近郊の学齢人口推移と利益水準の維持・成長

- 東京在住時の友人への学習塾評判の聞き込み(笑)

それでは、よい1日を!

尚、当然ですが、この銘柄への投資を推奨するものではありません。投資の判断は自己責任で。また、記載内容や数値は記事投稿時点でのものです。

コメント