おはようございます☆

もりっこ。です。

高配当株 NTT。

日本を代表する超有名銘柄で、かつ高配当株でも総合商社やメガバンクと並んで真っ先に候補にあがる銘柄の1つ。

2024年3月期決算発表では増収増益でしたが、同時に発表した2025年3月期決算で珍しく減益予想だったため少々驚きをもたれた感があります。

株価も下落基調となっており、決算資料確認してみました。

2024年5月16日現在の株価は

154円、

配当利回りは3.38%。

NTT 2024年3月期

経営成績。

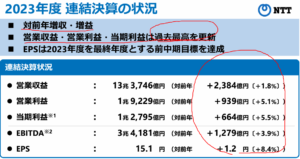

(出典:プレゼンテーション資料)

営業利益:1兆9,229億円(同 +5.1%)

当社に帰属する当期利益:1兆2,795億円(同 +5.5%)

通期予想も上振れで過去最高の業績。

良い決算でした。

セグメント

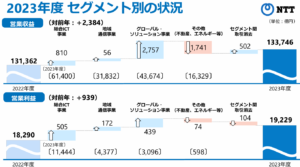

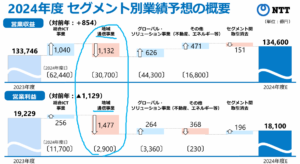

(出典:プレゼンテーション資料)

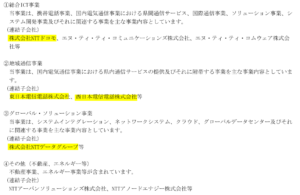

(出典:2024年3月期決算短信)

不動産以外は

好調に一見見えるぜ。

ただ以下のスライドを見ると、

やはり音声関連収入の下げが

止まらないのが良く分かります。

(出典:プレゼンテーション資料)

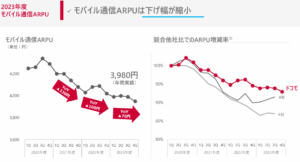

NTT東西の固定電話関連が厳しいのは周知の事実ですし、ドコモも値下げ以降音声収入の下げは止まってはいない模様(下げ幅は縮小)。

東西はシステムインテグレーションや

ノンコア資産売却、

ドコモは端末売却・経費削減

及び法人事業で個人向け音声収入の

下げをカバー。

2024年3月期増収増益に持ってきている

模様です。

この辺りは、あわせて「補足資料」を見るとよく分かります。

ただ、

資料自体は細かくて見にくいけど…。

HPにはエクセル版もあるので、

そちらを加工しながら見ると

良いかもな。

ドコモ。

そのドコモですが、決算資料から何点か。

2024年3月期経営成績

しっかり増収増益。

営業利益率も

18.6%と前期並み。

NTT連結の営業利益1兆9,000億円のうち、

約1兆1,000億円(NTT連結消去前)が

ドコモ分となります。

所謂稼ぎ頭。

ドコモ重要やん!

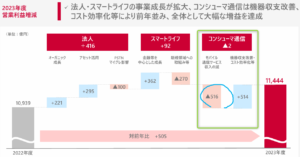

セグメント

法人事業が好調、コンシューマ通信は上でも少し触れた通り減収(経費削減でカバー)です。

モバイル通信ARPU

緩やかになったけど下げ止まらずといった状況。

下げ幅は

縮小しているけどねー。

アルプかと思ってたぜ(苦笑)

雑感他。

2024年3月期の全体決算だけ見ると株価が下がる要因にはなりにくそうですが、それでも以下の要素は垣間見えますし、投資する立場としては多少なりとも不安に感じている部分です。

・構造的な東西の先行き不透明感(固定電話や電話帳等の古いビジネス)。

・ドコモについては、値下げ以降のコンシューマー向けの音声収入の減収動向。

それでもより

2025年3月期の減益予想の方が

株価が下がった直接的な

要因にはなりそうでしょうか。

尚2024年3月期増配してくれています。

・年間5.1円へ(前期から0.3円増配)

これは嬉しいぜ。

今回は少し長くなりそうなので、いつもの財政状態・CFは置いておきます(後で少し別の角度で触れます)。

①増収増益決算。過去最高業績。

②但し、東西の音声収入、ドコモ音声通信収入(特にコンシューマー向け)は厳しい状況続く。

③増配!

来期業績予想

業績予想。

(出典:プレゼンテーション資料)

営業利益:1兆8,100億円(同 ▲5.9%)

当社に帰属する当期利益:1兆1,000億円(同 ▲14.0%)

なんとなーくだけど

、”NTTは毎期増収増益”という

イメージを持っている

個人株主も多いと思うので、

結構衝撃だったかも。

セグメント見るとこんな感じ。

(出典:プレゼンテーション資料)

特に東西の部分で減収減益幅が大きめです。

減収もあるでしょうが一過性(能登復旧、西でのセキュリティ対応等)もあるようです。

やはり東西は厳しいね…。

決算説明会で社長も

ざっくばらんに話されてました。

「正直大変、つらい状況」

って言ってたな…。

後でも説明会のQAに関する点も少し取り上げますが、良かったら下記もどうぞ。

この辺りの来期予想で

気になった部分は

別途後記しますね。

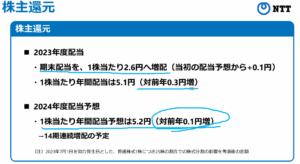

配当予想。

年間5.2円(2024年3月期から0.1円増配)。

2025年3月期も増配見込みです!

(出典:プレゼンテーション資料)

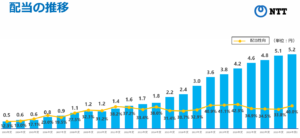

増配履歴も壮観です。

(出典:プレゼンテーション資料)

さすがやー。

一方で今回の決算発表では自己株式取得の発表は有りませんでした。

ここも期待してた人はいるかもしれませんね。

この点も説明会で質問が出ていましたが、現時点で自己株式取得の決定はないが特に株主還元方針について変更したわけではないとのことでした。

着実に増配していく方針とも

回答されてます。

還元の基本的考えは「継続的な増配および機動的な自己株式取得の実施」

実質的に累進配当といっても良いかと思っています。

また本筋ではないですが、、、

増配幅に関して社長が

「分割で数字自体はなんだこれって

感じかもしれませんが」って

言ってて個人的にウケました(笑)

NTT 気になるトコロ

2025年3月期の減益要因は東西。

上で記載したとおり2025年3月期は減益予想。

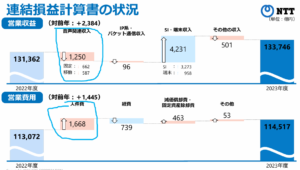

主要な子会社の状況をまとめると以下になります(各社のIRからの引用、下記4社を親会社とする連結ベースでNTT連結消去前です)。

ドコモとデータは増収増益予想ですが、東西の営業利益の落込みが大きいです。

この点は決算説明会でも触れられていて、上記2025年3月期の東西営業利益見込2,900億円の維持自体が今後大変という認識のようです。

勿論能登の復旧費用も必要らしいけど、

やはり根幹には固定電話音声収入の

減少といった事業構造自体の本質的な

部分やな。

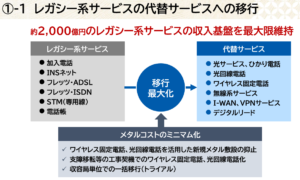

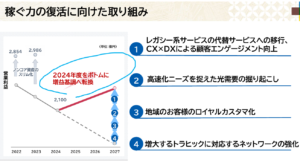

施策としては、例えば以下。

(出典:NTT東日本2023年度決算)

上記は東日本の資料からですが、

西日本も同様です。

そして2026年3月期以降は浮上したい模様。

(出典:NTT東日本2023年度決算)

光需要も掘り起こしたいようですが、コロナ禍で好調だったためそもそも光需要を高く見積りすぎたことも、東西の業績が厳しくなってきた一因にはあるようです。

需要を高く見積もりすぎそれに合わせた

コストも結果的には多すぎた、、、と。

東西の資料には「増益基調へ転換」とあるものの、親会社NTTの決算説明会では上にも少し触れた通り、この2,900億円の営業利益の維持も大変という認識。

AI利用による経費削減も進めたいとのこと。

東西はコスト削減頑張って、

なんとか維持が目標ですね。

大枠の方針としては、「東西維持+総合ICT(ドコモ等)やグローバル事業(データ等)で成長」したいと。

ドコモとデータ。

そのドコモとデータの成長に関してですが、決算説明会を見ると以下のような感じ。

ドコモ。

・成長分野は法人事業とスマートライフ事業。この2事業の社内収益割合を現行48%から50%以上へ。

・コンシューマー事業のシェア(約35%)は維持したい。シェア維持の為利益落としても販促費用や低価格契約は必要との社長認識。これをスマートライフ事業に繋げたい。

スマートライフ事業の経済圏

(ポイントや金融等)の構築・

囲い込みが大事になるので、

当然携帯・スマホのシェア維持は

重要やなー。

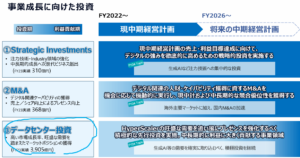

データ。

(出典:決算説明資料)

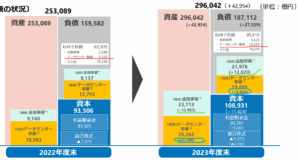

まず現在データセンターにも注力していて旺盛な需要を背景に成長が見込めることから、2024年度においても積極的な投資を継続する方向です。

これがNTT持株会社の

連結貸借対照表の資産等の

増加にもつながっています。

(出典:プレゼンテーション資料)

データセンターに関しては現在投資拡大局面で、有利子負債や金融費用(約500円負担増)は増加している状況のようです。

この辺りは

「回収局面に来れば収益・利益に貢献」

「土地の取得から始まり収益化までに

少し時間がかかる」

「今後金利が下がればポジティブに」

との回答がありました。

今後の事業進捗は

気にしておきます!

今後金融事業も大きくしていけば行くほど資産・負債は膨らむと思うので、他の事業状況との兼ね合いですが、自己資本比率は緩やかに低下していく可能性はありそうです。

また上のスライドにあるM&Aについても今後も検討実施(特に海外で)していくとのこと。

2024年3月期にも

小規模なM&Aを実施しており

そのリターンも2025年3月期に

反映されるって言ってたな。

2024年3月期は事業売却側が

経済環境等鑑みて(待った方が高く売れる)

実施しなかった例もあるようですね。

データについては従来から海外事業の強化は

課題だったかと思うので、

この辺りも頑張って欲しいですね。

まとめ

・東西は厳しい。ドコモもモバイル通信収入は減少止まらず。

・2024年3月期増配。

・2025年3月期増収減益予想&増配予想。

・減益要因は東西。

・法改正の行方は注目。

・ドコモの状況、東西の状況、データの状況を個々に見た方がわかりやすいかと。

機関投資家等のプロ目線ではわかりませんが、最近の株価下落の要因を探すとしたら「ずっと燻っている東西固定電話事業等への不安や値下げ以降のドコモの減収不安」→「来期減益予想」でしょうか。

またNTT法改正動向(政府株式売却?)に

対する懸念というか

将来需給悪化への不安も

理由・背景の1つとして

あるかもしれませんね。

自己株式取得も

今回は発表無しや。

ドコモの音声収入に関しては

団塊世代が消えると

余計に減るかもー。

ただ懸念材料だけでなく成長する要素(個人的にはデータに期待)もあり、収益基盤は強固で技術力も(保有インフラも)あり、しかも高い株主還元意識もあり、個人的には保有継続+買い増しスタンスとしたい銘柄です(仮に将来の需給悪化で更に株価が下がったとしても、長期保有であれば配当利回りで満足できる水準であればよいのかな、と)。

半導体や資源のような

驚くような業績向上は

ないかもしれませんが、

高配当投資目線だと

有力な銘柄であることは

変わらないと思っています。

高配当株投資においての良い点:

・収益基盤は厚く(利益率でも実額でも)、稼いでいる銘柄には違いない。

・安定的な業績推移。

・株主還元姿勢は高い。

・成長分野がないわけではない(特にデータ。ドコモのスマートは?)。

一方で注意したい点:

・少なくとも2025年3月期は減益予想。

・東西は現実的に2025年3月期予想以上の増収増益は難しいかも。

更に今後の着目点:

・今後のNTT法の行方(特にユニバーサルサービス、政府売却の動向)。

・データの成長、M&A。

・東西の抱える古い事業の行方、どこまで縮小するか。

・ドコモのスマホ・携帯シェア、ひいてはコンシューマー事業の趨勢。

・IWON等新技術の行方。

IWONは2024年の仕様確定、2

030年の実現をめざしてるらしいけど、

どうなるんやろなー。

尚NTTの決算内容見る場合は、できたら今回挙げたドコモ、東西、データの決算資料も各HPに掲載されているので合わせてみるのが良いかなーと思います。

通常大規模な法人グループは

各個社別や下層の連結業績の確認は

困難であったり却って

分かりづらかったりするのですが、

NTTに関してはこの4社(連結グループ)の

レベルでも業績動向・IR資料を

見ていった方が理解が深まりそうですね。

データはページも多くてあまりしっかり見てないけど…(汗)

NTT2024年3月期決算でした。

コメント