おはようございます☆

もりっこ。です。

高配当株 キヤノン

2023年12月期1Q決算が発表されました。

結論から言うと良い決算だったのではないでしょうか。

未発表だった年間配当予想も発表されましたし通年業績予想も上方修正です。

2023年4月27日現在の株価3,006円、

配当利回りは3.99%。

高配当株 キヤノン 2022年12月期第1四半期決算

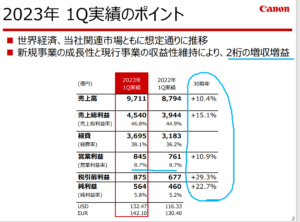

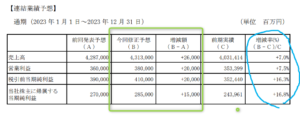

損益状況。

(出典:決算説明会資料)

営業利益:845億円 (同 +10.9%)

親会社株主に属する四半期純利益:564億円 (同 +22.7%)

前年同期比増収増益。

営業利益率は8.7%とまずまず。

・部品不足の解消や物流逼迫の緩和。

・インフレを製品価格へ転嫁、円安。

・ネットワークカメラ等の新規事業も好調。

・既存事業も収益性維持。

キヤノンの取扱う関連市場は

コロナ後の正常な事業環境に

戻りつつあるようです。

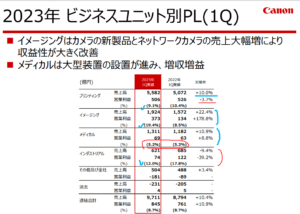

営業利益分析

それなりに

経費も増えているのは増えてる。

(出典:決算説明会資料)

イメージングの利益率が高いし

プリンティングも10%前後をキープ。

メディカルの利益率が

中では少し低目なのは毎度のこと…。

イメージング事業が20%超の増収、営業利益率も19.4%とかなり好調です。

ミラーレスカメラの新製品が好調であったり、ネットワークカメラの売上が5割増だったのが要因。

インダストリアルはFPD露光装置が

顧客の投資調整もあり販売台数減、

これが減収減益の要因だそうです。

BS。

前期比で目立ったところでは、、、

〇現金預金が約1,155億円増加しています。

増益と売掛金の回収が要因。

〇短期借入が約1,402億円増加しています。

必要な運転資金に充てるためとのこと。

自己資本比率は59.8%と

前期末61.1%とほぼ同水準。

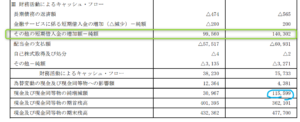

CF。

キャッシュ・フローは、上記BSでも触れた通り1Qで約1,155億円増加しています。

その他CF計算書で目立つところは、在庫の増加約410億円(前期決算からの増加、以下同じ)と、BSのトコロでも触れた短期借入金の増加1,403億円。

ちなみに財務CF以降抜粋するとこんな感じ。

(出典:2023年12月期第1四半期決算短信)

前年同期が309億円のCF増加

だったのに比べると、

かなりのCF増といえそう。

在庫の増加については

別途後述します。

①前期比増収増益

②既存事業(インダストリアル以外)好調、新規事業も好調。

③価格転嫁、円安、外部環境の正常化。

④現金預金約1,155億円増加。

⑤通年予想上方修正

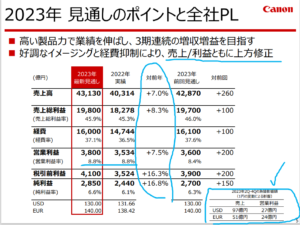

通年業績予想の上方修正!

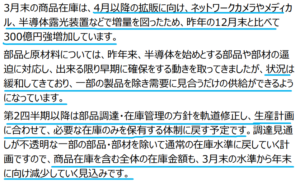

通期業績予想

業績予想。

(出典:決算説明会資料)

営業利益:3,800億円 (同 +7.5%)

親会社株主に属する四半期純利益:2,850億円 (同 +16.3%)

以下のように

上方修正しています。

(出典:2023年12月期第1四半期決算短信)

しっかり増収増益な点は安心材料。

営業利益率:8.8%。

見通し良好なようですがまだ1Qです。

為替等にも左右されますし、

今後2Q以降で再修正はされると思うので

引き続き見ておきましょう。

配当予想。

年間120円(前期と同じ)と今回発表されました。

増配ではないけど

安心した人多いかと。

配当性向は50%のようです。

キヤノン 気になるトコロ

在庫。

キヤノンは前期もそうですが、部品調達や物流に苦労していたため多めに在庫を抱えていました。

今1Qも多めに抱えています。

(出典:決算説明会資料)

在庫は必要以上に抱えると

資金負担が生じます

(営業CF上も在庫増加は

CF△へ作用)。

この点、2Q以降は部品調達等も平常化に向かうようで在庫水準を適正化できる見込みの模様です。

(出典:決算説明会資料ノート付き)

これは喜ばしい!

インダストリアル事業。

上記のように1Qではインダストリアル事業は減収減益でした。

掲載していませんが、通期予想のセグメント予想ではこのインダストリアル事業も前期比増収増益で営業利益率も約17%と2Q以降盛り返す見込みとなっています。

生産能力を増強した半導体露光装置が

FPD露光装置の減少をカバーする見込。

2Q以降気にしておくぜ。

上でFDP露光装置は少し触れましたが、半導体露光装置も含めもう少し知りたい方はキヤノンのサイトに製品説明がありますので参照ください。

・FDP露光装置

・半導体露光装置

まとめ

・既存事業は概ね好調で、新規事業も育ってきている模様。

・1Q不調のインダストリアル事業も2Q以降改善見通し。

・物流や部品調達環境、或は為替も現時点では見通し良。

・通年予想上方修正、年間配当開示(前期同額予想)。

・物流や部品調達環境の改善を受け、今後在庫水準適正化へ。

見通し良さそうです。

とはいえ重ねてですが、

まだ1Qな点もお忘れなく~。

キヤノンですが、正直高配当株界隈ではあまり最近名前を聞かない銘柄になってきています。

営業利益率15%超えていたデジカメ全盛期

(2005年前後)からは

まだまだ見劣りするのも事実。

なかなかその頃の業績には

戻らないかもしれませんが

頑張ってほしいなぁ。

普段使っているプリンター類の

信頼性は高いぞー。

そんなキヤノンでした。

コメント