おはようございます☆

もりっこ。です。

高配当株 日本駐車場開発。

先週2024年7月期決算発表がありました。

2024年9月10日現在の

株価219円、

配当利回りは3.2%。

珍しい7月決算銘柄やなー。

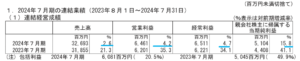

日本駐車場開発 2024年7月期

経営成績。

(出典:2024年7月期決算短信)

営業利益:64.6億円 (同 +4.2%)

経常利益:65.1億円 (同 +4.7%)

親会社株主に属する当期純利益:51.0億円 (同 +15.8%)

営業利益率

高くて良いわぁ~。

株主還元も来期増配予定!

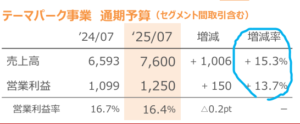

一方テーマパーク事業は

減収減益だったようです。

駐車場事業とスキー場事業の

好調さが上回ったようですね。

尚、経常利益<最終利益となっているのは、子会社の税効果会計適用分類の変更があった為一過性に近いようです(逆に2025年7月期においては最終利益が減少する方向)。

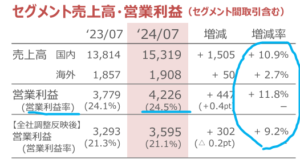

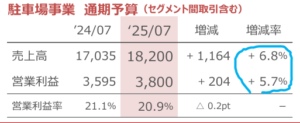

セグメント(主要3事業)。

〇駐車場事業(売上の約半分、営業利益の約2/3を占める、但し内部取引控除前)

(出典:決算説明資料)

好調です。

営業利益率も24.5%と高い!

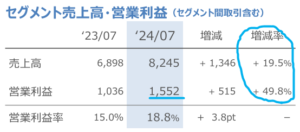

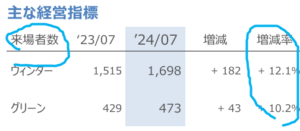

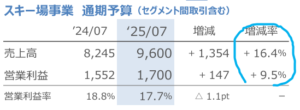

〇スキー場事業

(出典:決算説明資料)

来場者数も順調に増えて、

何より営業利益の増加幅

凄いです!

営業利益率も約18.8%と上昇。

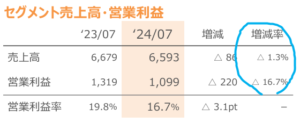

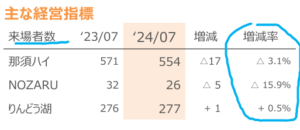

〇テーマパーク事業

(出典:決算説明資料)

テーマパーク事業は

減収減益。

それでも利益率はまずまず。

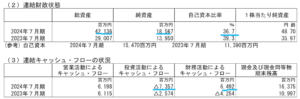

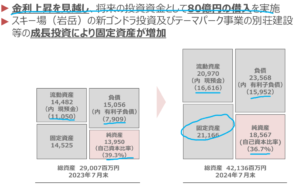

財政状態とCF状況。

(出典:2024年7月期決算短信)

連結Bs。

(出典:決算説明資料)

現預金、固定資産、借入、純資産が増加しています。

特に借入は今後の金利上昇を見込んで

早めに融資を受けた模様。

スキー場やテーマパーク事業を

行っている以上固定資産は

多額になりますね。

それらの理由も相まって自己資本比率は36.7%に低下しています。

コロナ期に候補に挙げながらも

結局投資せず今に至っているのは、

当時様々な優良株がバーゲン状態

であった中、この自己資本比率の低さ

(一般的には低くない)や現預金・

借入残高の今1つ感が理由の1つ

だったかなー。

とはいえ、

一般的には問題ある水準では

ないけどな。

連結CF。

ビジネスの特性として現金商売に近い収益が多い為、業績好調でも運転資本(特に売上債権CF、在庫CF)はあまりCFに▲影響はありません。

固定資産投資が前期に続き高水準▲55.0億円(前期は▲41.8億円)、また2024年7月期は投資有価証券の取得も多かった(▲21.5億円)ことが要因。

Bsの所で記載した借入実施が大きな要因です。

結果CF自体は

約53億円増加しています。

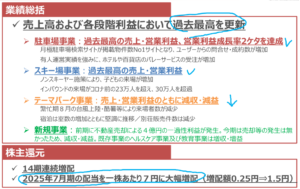

①増収増益、過去最高決算。

②営業利益率も前期同様高水準。

③駐車場事業、スキー場事業好調。

④テーマパーク事業は苦戦。

⑤将来金利上昇をにらみ借入実施。

⑥CFは特に問題なく、営業CFも潤沢に+。

来期業績予想

業績予想。

(出典:2024年7月期決算短信)

営業利益:70.0億円 (同 +19.2%)

経常利益:70.0億円 (同 +7.5%)

親会社株主に属する当期純利益:47.0億円 (同 ▲7.9%)

最終利益は減益なんやな…。

最終利益に関しては前記したように

子会社の税効果会計上の分類変更

による影響。

以下のように、駐車場事業、スキー場事業、テーマパーク事業いずれも増収増益を予想。

(出典:決算説明資料)

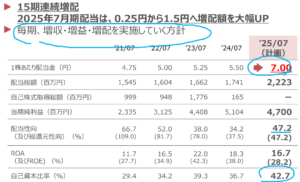

配当予想。

年間7.0円(2024年7月期から 1.5円増配)。

ここ数年毎期0.25円の

増配ピッチでしたが、

2025年7月期は1.5円も増配!

(出典:決算説明資料)

一応「毎期、増収・増益・増配を実施していく方針」と。

読み方によっては

累進的にも読めるんじゃね?

そういう読み方もできるかもね。

ここの部分の表現って

微妙な書き方する会社あるよね。

しっかり「累進配当」って

書いてくれたらいいのにね(笑)

配当性向が少し上がって、約47%。

配当性向としては

この辺りで止めておいてもらって

よいかと思いますよー。

いい感じですー。

尚、中間配当していない点は留意くださいね。

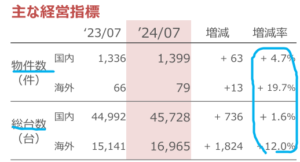

日本駐車場開発 気になるトコロ

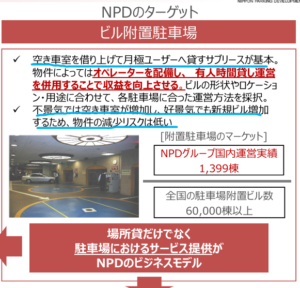

駐車場。

日本駐車場開発の根幹事業の駐車場事業。

競合と思われる企業がコインパークメインであることに対し、日本駐車場開発の駐車場事業は少々異なるようですよー。

(出典:決算説明資料)

この辺りの違いは

覚えておこっかなー。

スキー場とかテーマパーク。

上に触れましたが、コロナ期に投資候補に挙げながらも同時に挙げた銘柄に劣後して、現時点で結局投資出来ていません。

その理由は主に2つ。

①(上に少し書きましたが)財務面で他の投資候補銘柄に劣後。

補足ですが、

個人的にどちらかというと

設備投資が多額になるビジネスは

少し好みではないかも。

②スキー場事業とテーマパーク事業。

これら事業の不安定さ(天候やコロナもそうですが、そもそもレジャー関連はどうしても必要なものではないので、という点)。

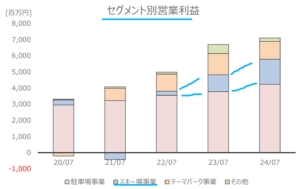

(出典:決算説明資料)

ここ数年の営業利益の推移表がありました。

上図のとおり駐車場事業の安定感(しかも少しづつ成長)に比べると、スキー場やテーマパーク事業の営業利益は不安定です。

正直買っておけばよかったかもーという思いは多分にありますが、両事業の動向によっては減収・減益も充分ありうる点は頭に入れておく必要がありそうです。

どの銘柄も

そうと言えなくもないけど、

駐車場事業の安定感と比べると

やはり両事業は不安定です。

また今後M&Aでスキー場やテーマパークを

買ってくる可能性ありますが、

既存物件でどの程度収益規模の

拡大余地があるかは気になりますねー。

まとめ

・営業利益率も引き続き高い。

・駐車場事業、スキー場事業好調。

・2024年7月期も増収増益(経常利益まで)&増配。

・借入増え、自己資本比率は40%下回るものの、来期は40%回復予定。

・スキー場とテーマパーク事業は駐車場事業と比べると不安定だよ。

しっかり順調な決算でした。

テーマパーク事業は減収減益でしたが、駐車場事業、スキー場事業は好調そのもの。

珍しい7月決算銘柄やし、

PFの決算期分散したい場合には

貴重かも。

好調な業績見ると、

あの時買っておけばーと思いますが、

まぁしょうがないですね(笑)

良い買い時があればまた検討してみます。

日本駐車場開発2024年7月期決算でした。

コメント