前回貸株制度の良い面を記載しました。

しかしながら留意点もそれなりにあります。

配当金が貰えない!?

なんと、貸株をしている間は配当金は貰えません。

配当金は貰えませんが、”配当金相当額”が証券会社より支給されます。この配当金相当額がちょっと曲者で、本来の配当金ではないので、税制上は雑所得といって総合課税となります。ということは、、、

- 原則確定申告が必要。

- 上場株式の譲渡損や前年以前の繰越損失と通算できない。

- 総合課税なので、給与や事業所得、不動産所得等と合算されて税率が決まる。従って、高所得者は通常の配当よりも多額の税額がかかる(通常の配当金の場合は約20%課税)。33%とか40%も所得水準によってはあり得ます。逆に、パートや休職中で所得が低い場合は税額が少なくなることもあり得ますね。

あと前回触れるのを忘れていましたが、

貸株でも貰える金利も雑所得です!

貸株をしている間は株主優待を受けれない。

貸株をしている間は通常株主優待も受けれません。

株主優待や配当金を受け取りたい場合、基準日には貸株を解除する必要があります。

証券会社によっては便利なサービスもある。

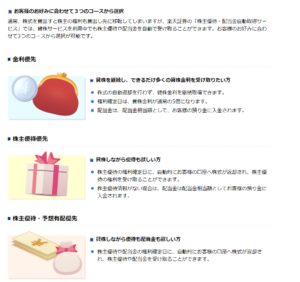

折角株を保有していても配当金や株主優待が貰えないのは困る人も多いので、例えば、下記は楽天証券の貸株の方法ですが、3パターンから選択できます。

(出典:楽天証券より)

例えば、楽天証券の場合、「株主優待・予想有配優先」を選べば、株主優待や配当金の権利確定日に、自動的に株式が返却され、株主優待や配当金の権利を取得できます。但し、配当予想が出ていなかった場合等例外もあるので、実際に貸株する際はよく詳細条件を確認してからにしましょう。

他の証券会社でも似たようなサービスあるようです。

ただ、長期保有の株主優待が

取得できないケースもあるようで、

貸株にする銘柄は吟味した方がよいかも。

最大のリスクは証券会社の倒産リスク

最大のリスクはこれですね。証券会社に倒産されると株は戻ってこないと考えておきましょう。

通常の投資口座は証券会社の資産と分別管理されているので、通常の投資口座に株式を置いておく限りは、証券会社の倒産リスクからは理論上隔離されていて安心ですが、貸株にすると倒産リスクに晒されます。

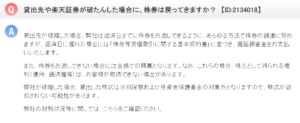

また、証券会社から貸出された第三者が破綻した場合も留意が必要です。

下記参照ください。

(出典:楽天証券QAより)

魅力的なサービスではあるものの、デメリットも充分把握して納得出来たら活用しましょう。

それでは、おやすみなさい!

コメント